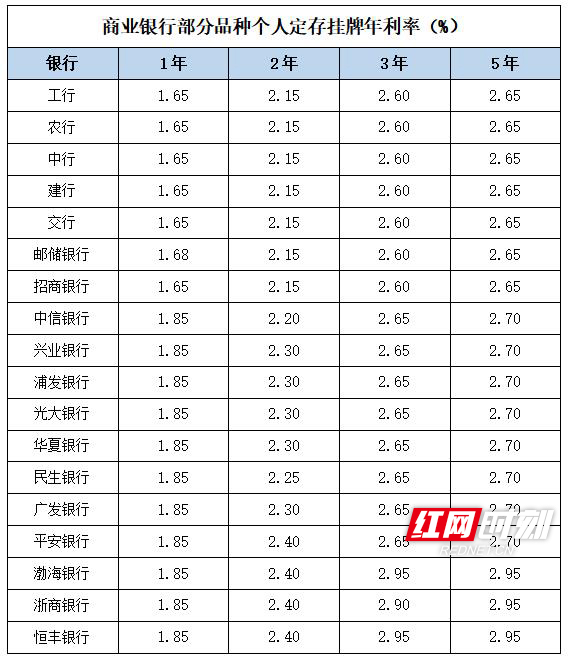

数据为各大银行官网挂牌利率,实际执行利率以当地分支机构办理结果为准。

红网时刻新闻5月6日讯(记者 肖娟)“五一”刚过,又有3家全国性股份制银行加入降息序列!5月4日,浙商银行、恒丰银行发布调整人民币存款挂牌利率公告;5月5日,渤海银行跟进下调存款利率。

红网时刻新闻记者注意到,上述银行多个定存品种下调10~30个基点,其中下调幅度最大的是3年期、5年期定存产品,从最高的3.25%降至2.9%、2.95%。至此,全国性银行挂牌定存利率均降至3%以下。

全国性银行全面降息

定存挂牌利率降至3%以下

去年9月,工、农、中、建、交、邮储等6大国有银行集体发布调整人民币存款利率的公告,多个品种分别在前期利率的基础上下调5~15个基点。

在国有大行的带动下,招商、中信、光大、浦发、民生、华夏、广发、平安等近10家股份制银行加入到降息的行列。

红网时刻新闻记者注意到,此次公告调整利率的3家银行有一个共性:在上一轮银行降息潮中没有跟进下调,依然保持较高挂牌利率。彼时,这3家银行3年期、5年期定存年化利率为3%~3.25%。经历此次降息后,6大行和12家全国性股份制商业银行已经全面降息,全国性银行定存利率告别“3%时代”。

仍有高利率定存产品“捡漏”

建议市民货比三家

不过,由于银行分支机构有一定定价权,挂牌利率不一定是最终的实际执行利率。

记者登录几家银行手机银行发现,依然有3%以上利率的储蓄产品。如交行1万元、5万元起存的3年期定存利率分别为3.05%、3.2%,这一利率较官网挂牌利率高40、55个基点。

本土银行的定存收益也略高,如长沙银行、湖南银行推出的3年期、5年期定存挂牌年利率为3.3%,三湘银行3年期定存利率为3.4%。

此外,湖南农信系统、部分外资银行也推出了收益略高的储蓄产品。因此,建议广大市民在配置存款时货比三家。

银行不差钱

存款、银行理财等产品利率普降

事实上,存款利率近年来已经经历多轮下调。

2021年,根据市场利率定价自律机制工作会议精神,人民币存款优惠利率报价方式从乘法变加法,即“基准利率×倍数”调整为“基准利率+基点”。并且,对不同类型的商业银行设置不同的最高加点上限。

2022年,全国性银行在当年4月、9月两次下调存款利率。只不过,第一次主要对3年期、5年期大额存单“开刀”,第二次多个品种期限的定期存款普降。

尽管定存收益下调,住户存款依然不断创新高,“不差钱”的银行高息揽储动力不足。

不仅是存款,深受老年投资者拥趸的储蓄国债利率也逐步下滑。

2022年,储蓄国债3年期、5年期共经历3轮降息,共下调35个基点,3年期国债年化利率从3.4%降至3.05%,5年期国债从3.57%降至3.22%。

进入2023年,储蓄国债收益继续下调,3年期、5年期国债收益率再次下调5、10个基点,票面年利率分别为3%、3.12%。

宝宝类基金、银行理财也难以独善其身。前者普遍在2%左右浮动,后者的高收益产品寥寥,4%左右的年化业绩比较基准产品经常需拼手速。

应对贷款利率下行

银行降低负债成本保息差

为什么多个渠道的低风险产品收益持续降低?业内人士表示,主要是为应对净息差持续收窄的现状,银行需要降低负债成本。

以2022年为例,1年期、5年期LPR报价从3.8%、4.65%降至3.65%、4.3%,累计下调15、35个基点。受LPR报价下行影响,银行净息差持续回落。

加上让利实体,湖南贷款利率已处于有统计以来的历史低位。人民银行长沙中心支行发布的数据显示,2023年一季度,湖南全省新发放企业贷款加权平均利率为4.29%,同比下降37个基点。

不仅是企业贷款,住户贷款利率也普遍下调。以广大购房者关注的房贷利率为例,湖南银行业首套房利率普遍为4.1%。其中,常德、岳阳、株洲、湘潭等地依据首套房贷款利率动态调整机制,首套房利率下限已降至4%以内。

业内人士分析,贷款利率市场的价格必然传导到存款利率市场,从而带动存款利率持续下行,这也是投资者在资产配置时,通过长期产品锁定高利率的原因。