记者体验“借贷宝”:拉人返现属传销吗? 业内:P2P亟待监管细则

记者 蔡平 潘显璇 潘海涛 实习生 谢璘蔚 朱时雨

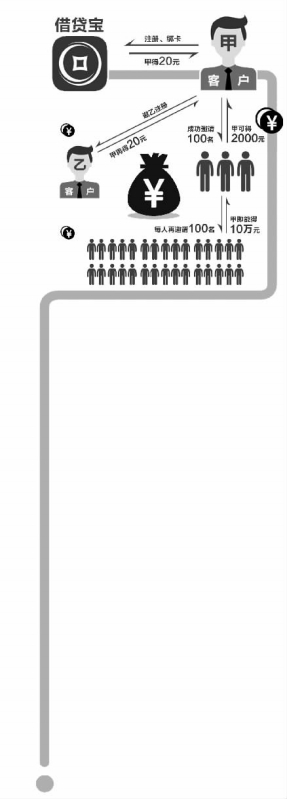

■制图/陈琮元

“注册成功就得20元红包!只要推广100人,你的下线每人再推广100人,你就可轻松赚取10.2万元。”近期,一则关于借贷宝的20亿元红包广告刷爆了朋友圈,伴随而来的,是投资者的质疑和此起彼伏的口水仗。20亿元红包是真是假?需要绑定银行卡、还需输入密码,是否安全?“拉人返现”是否涉嫌传销?借贷宝究竟是什么?8月12日,记者亲身体验,一一揭晓。

事件

借贷宝20亿元红包刷爆朋友圈

“我正在使用借贷宝,是个有点意思的理财平台,推荐一下,填写邀请码即可收到20元红包,可以提现,真实可靠。”11日,记者收到一位朋友如上内容的短信。随后,被拉进“发发发借贷宝送钱8群”微信群里,“轻松赚10.2万元”的内容一天都在滚动发送。

记者的一名律师朋友和长沙某互联网金融公司的董事长都在朋友圈里发布了该信息。这样的宣传到底是真是假?

刘敏琴是借贷宝的一名兼职推广员,“一开始也担心宣传补贴是假的,只让身边亲人进行注册,确实都得到了补贴,然后再向一些朋友推荐。5天我自己得到了1700元的补贴,已经提现。”

使用过程中,刘敏琴还总结出了一些经验,“因为绑定银行卡时得输入取款密码,我特意绑定了一张没有余额的银行卡。白天注册人数多,服务器繁忙,绑定时要多次尝试,很多人都没耐心,觉得是骗人的就放弃了,我一般都推荐别人晚上注册。”

疑问1

输入密码能否保证资金安全

记者点击链接,进入借贷宝领取现金的页面,输入手机号码和验证码,显示确实领取了20元红包。不过,想要拿到这20元可不是那么容易,需要提供姓名、身份证号、银行卡号、密码等信息。

记者下载借贷宝APP后,随即显示“借贷宝需要访问你的通讯录”,在注册的环节,需要输入手机号码和验证码,并关联与本人身份证一致的银行卡,在认证的最后阶段,还需输入银行卡支付密码。在记者完成了所有的验证程序之后,因系统不稳定,余额时而显示为0元,时而为20元。

对此,有不少投资者质疑,借贷宝绑卡输入银行卡密码是为了恶意套取用户的银行卡信息和个人隐私。

【律师说法】

密码是最后防线,借贷宝或存在不妥

湖南金州律师事务所律师、升隆财富负责人叶赛兰表示,通过互联网金融平台完成借贷服务,一般都需要实名认证,只有通过实名认证,才能完成借贷法律关系。“不过与一般平台不同的是,借贷宝在实名认证阶段需要绑定银行卡,输入密码,而一般平台是可以在交易时才绑定银行卡的。”

“借贷宝在注册推广时需提供银行卡密码,而密码是用户资金安全的最后一道防线,在非正规网络交易页面输入密码将会给资金安全造成极大风险。”湖南联合创业律师事务所周晨曦律师认为。

叶赛兰也强调,借贷宝此举可能存在一些不恰当的行为,“平台上有这么多人的实名注册信息,这对平台的风控能力要求非常高,因为一旦出现问题,就会带来投资者的个人信息泄露和财产损失。”

【回应】

三方平台都无法留存密码

对此质疑,借贷宝公司通过官网发布声明称,公司与合作的中国银联出于安全考虑,要求借贷宝用户提供“五要素”认证,比一般的互联网金融支付平台多了“输入银行卡密码”这一要素,可有效防范出现不法分子冒用用户名义,与他人发生金融交易行为的风险。

同时,该密码输入和验证是跳转到中国银联的页面完成的,借贷宝无法留存该密码,中国银联也不允许留存该密码,借贷宝所属的九鼎旗下的互联网金融公司, 也不可能留存该密码。

疑问2

“拉好友返现”是否涉嫌传销

根据借贷宝官方发布的活动规则:用户甲在借贷宝注册、绑卡,可获20元现金;甲发出邀请码,邀请乙注册、绑卡,甲还可获20元现金。如果你成功邀请了100名新用户,可获得2000元。他们每人再分别邀请100名用户,你就能获得10万元。你最终能获得10.2万元。

这一诱人广告使得借贷宝在朋友圈“刷屏”,微商们纷纷参与,线上互动火热。不少投资者质疑:这样的“分级拉好友返现”是否为传销?

【律师说法】

“两级奖励”尚难判定为传销

叶赛兰表示,根据《禁止传销条例》,从表面上看,借贷宝的营销方式不属于“牟取非法利益”,它并未要求客户缴纳费用、认购商品,因此不涉及“销售业绩”,借贷宝公司是利益的给予方,不构成传销。“公司是利用投资者的趋利心理吸引用户注册。”

然而,也有专业律师认为,虽然其营销行为表面上看似乎不构成传销,且仅限于“两级奖励”,但“销售业绩”有可能存在,营销方式客观上鼓励了客户购买理财产品,奖励诱惑面前,商家很难保证奖励仅限于“两级”。因此,凭借目前事件进展,尚难判断是否构成传销。

疑问3

借贷宝究竟是什么

那么问题来了,借贷宝究竟是什么?资料显示,它是由九鼎投资旗下的人人行推出的一款理财APP,主打业务就是熟人借贷。其产品说明称,是服务于熟人之间借贷的互联网金融平台,用户自行判断借款人的信用,并决定是否出借,也须自行承担借款人违约风险,借贷宝不为用户提供担保。

这就意味着,当投资者通过借贷宝借款时,整个过程不需要任何审核审批,自由定义金额、利率、借款理由等,可直接发布借款消息。

对此,长沙一位互联网金融人士评价,就算是熟人借贷,也不一定会知道彼此的财务状况,在没有审核的情况下,坏账会不会更多?

借贷宝在其宣传中表示,有“双重风控”:利用熟人圈的声誉机制和信息收集便利,实现对恶意欠债者的天然约束与高效催收;并通过自身的风控中心和催收团队进行催收。

不过,周晨曦认为,“借贷宝实行单向匿名,即实名借款,匿名出借,通过这一模式实施民间借贷,一旦债务人拖欠债务,债权人行使权利救济时,很可能因为证据上的瑕疵得不到法律保护,存在维权救济的风险。”

业内

P2P行业长远发展

仍有待规范

借贷宝在宣传上的一大看点是“熟人借贷”,这一模式在国内尚不多见。对此,有分析人士表示,网贷平台涉及金钱,因此,通过熟人介绍的营销方式在短期内可能有一定效果。

不过叶赛兰表示,从长远看,还是要看平台的产品、服务、风控能力、规范性等一系列“硬功夫”。

围绕借贷宝的争议此起彼伏,叶赛兰称,从目前来看,借贷宝的定位与服务都符合监管要求,但是给P2P行业的启示是:关于网贷平台的规范,仍需进一步细化。

7月18日发布的《关于促进互联网金融健康发展的指导意见》确定了网贷平台的监管机构及其合法性,提振了行业信心。但为了促进网贷平台的健康发展,仍需业内出台一系列细则,对P2P平台的营销、产品、风控等进行具体的指导与规范。

“目前银监会关于P2P的监管细则还未出台,这次借贷宝事件影响确实很大,对于监管细则的制定,可能会带来更多思考。”叶赛兰说。

记者观察

天上不会掉“馅饼”

借贷宝的红包,从记者局部体验来看属实,是一种短期的逐利行为。但业内人士表示,天上不会掉“馅饼”,借贷宝的20元红包,其实是通过个人身份及银行卡等信息“换”来的。

周晨曦提醒,金融理财需要大量知识的积累,没有相关经验切忌盲从,高回报也伴随着高风险,没有识别和驾驭风险的能力往往容易吃亏上当,针对一些“掉馅饼的事”,投资者一定要甄别平台优劣,切记要理性,不要将鸡蛋放在一个篮子里。

此外,任何涉及输入手机验证码和银行卡密码的情形,都应该警惕,避免掉入“钓鱼”欺诈陷阱。

■记者 蔡平 潘显璇 潘海涛

实习生 谢璘蔚 朱时雨

来源:三湘都市报

作者:体验

编辑:康晓乔

时刻新闻

时刻新闻