制图/王斌

长沙晚报记者 陈登辉 张禹 通讯员 谭雯婷

郡县治,天下安。县域占有湖南地域的九成、人口的七成、GDP近六成。就湖南而言,县域经济比重大,小微企业占比大,转型发展压力大。如何打造一个既能有力支持产业化、城镇化和工业化,又可保持自身可持续发展的金融服务体系?湖南的破题之法,是一手抓农信社改革,一手抓村镇银行培育,强力推进“一县两行”,使资金“留在县域、流进企业”,让金融成为推动供给侧结构性改革的一道润滑剂。

放活:分流存款提增信贷总量

在湖南银监局局长李赛辉看来,要完善县域金融组织体系、搞活县域金融,“抑制资金外流”和“提高县域储蓄-投资转化率”是两大关键点。

可银行不是慈善机构,单靠“市场”这只手,是远远不够的。所以改革的着力点,首先落在了体制机制上。构建“一县两行”,即在每个县改制组建一家农村商业银行、设立一家村镇银行,把农商行作为县域金融的主力军,村镇银行则发挥“补位”和“激活”作用。此举能在不减少大型银行贷款数量的同时,通过存款向“两行”的分流,有效增加“两行”资金实力,从而提增信贷总量,促使“当地的钱留在当地,当地的资金用在当地”。

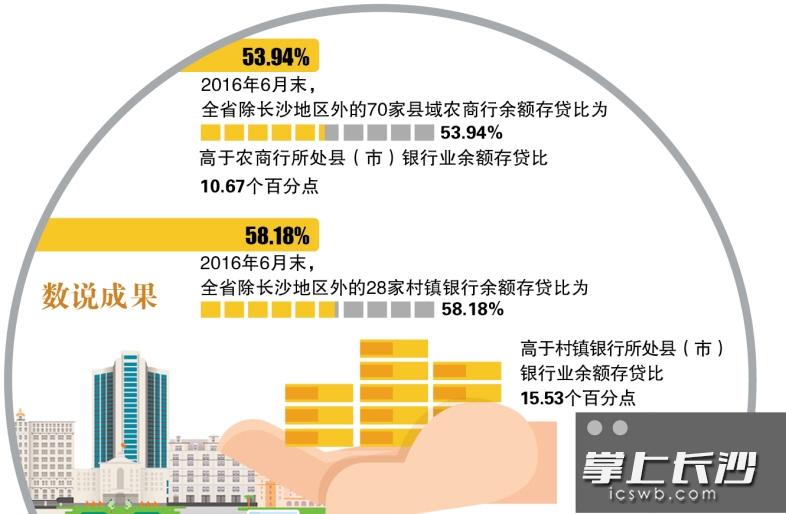

目前,全省已经实现“一县两行”的县(市)32个,覆盖面36.78%。从实践看,“一县两行”对促进县域经济发展作用巨大,而且越是欠发达县域作用越明显。2016年6月末,除长沙地区外的70家县域农商行余额存贷比为53.94%,高于农商行所处县(市)银行业余额存贷比10.67个百分点,有37家农商行在当地贷款份额超过了40%,这说明已经有越来越多的资金正在输入本土之中。

盘活:农地农房成为融资神器

今年7月13日,浏阳市中洲烟花集团注册成立。这家拥有10多个现代化生产基地、员工3800余人的“大龙头”,曾经也是一只“小虾米”。“刚起步的时候缺乏资金,想贷款却苦于没有抵押物。”公司董事长李昌开告诉记者,关键之时是当地农商行给出了“农房抵押”的政策,他用700多平方米的农房顺利拿到了60万元的贷款,解了燃眉之急。

尝到改革甜头后,李昌开顺势将这项改革搬到了企业。几年前,他们尝试以员工入股的方式来调整发展模式,员工入股的资金来源则是“农房抵押”,由公司负责向银行担保。李昌开表示,现员工持股比例占该企业的17%。员工变股东后,有效降低了企业风险,同时增强了企业管理水平。

在政策层面上,湖南省农村信用社联合社大力推广“两权”抵押贷款,出台了《农村土地承包经营权抵押贷款管理办法》和《农民住房财产权抵押贷款管理办法》,合理确定农房、农地抵押物价值,对客户分类评级授信,有效盘活了农村资源和资金。

激活:小银行释放大能量

定位于服务“三农”、扎根在最基层的村镇银行,虽然微小却释放着大能量,不断激活着村镇的经济活力。

浏阳江淮村镇银行是湖南省第30家村镇银行,2015年5月份开业。作为一个“新晋者”、“小银行”,如何生存发展,服务地方经济?“从去年12月底开始,国内生猪价格持续上涨,当时有不少养殖户找到我们,说想要扩大养殖规模,却遭遇融资难题。”浏阳江淮村镇银行行长胡祖越告诉记者,为了化解这个困境,他们找到当地两家饲料龙头企业,说服他们为养殖户做担保,然后向养殖户发放小额贷款,同时也要求养殖户专款专用,而且必须购买这两家饲料企业的产品。“这样就形成了一种‘产业链’融资模式,让资金一直在微循环中流动,既保障了各方利益,又满足了生产需求。”

记者了解到,至今年6月末,像这样的村镇银行,全省已达33家(覆盖40个县市),下设58家支行。2016年6月末,除长沙地区外的28家村镇银行余额存贷比为58.18%,高于村镇银行所处县(市)银行业余额存贷比15.53个百分点,有20家村镇银行在当地贷款份额超过5%,最高达14%。

湖南银行业支持供给侧结构性改革

提升服务实体经济质效系列报道3

来源:长沙晚报

作者:陈登辉 张禹 谭雯婷

编辑:康晓乔

时刻新闻

时刻新闻